根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第五条规定,个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

问

2022年4月,某企业与小王解除劳动合同,该企业向小王支付了一次性补偿金28万元,当地上年度职工平均工资80000元,请问该企业在扣缴小王的个人所得税时,小王应该就该项一次性补偿收入缴纳的个人所得税为多少?

答

根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)有关规定,一次性补偿收入在当地上年职工平均工资3倍数额以内的部分80000*3=240000元,免征个人所得税;超过3倍数额部分的一次性补偿收入280000-80000*3=40000元,单独适用综合所得税率表,计算纳税。

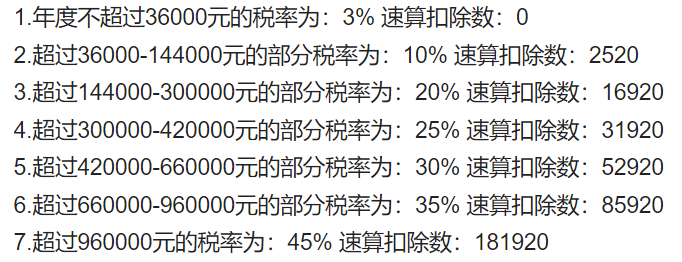

因此按照上述规定,该企业在扣缴小王的个人所得税时,按照综合所得税率表:税率10%,速算扣除数2520,小王应计算缴纳的个人所得税:40000*10%-2520=1480元。

全年应纳税所得额税率表

(综合所得适用)

用人单位如果给员工发放了解除劳动关系一次性补偿金(包括用人单位发放的经济补偿金、生活补助费和其他补助费),无论金额多少、是否需要缴纳个人所得税,都应进行个人所得税扣缴申报。

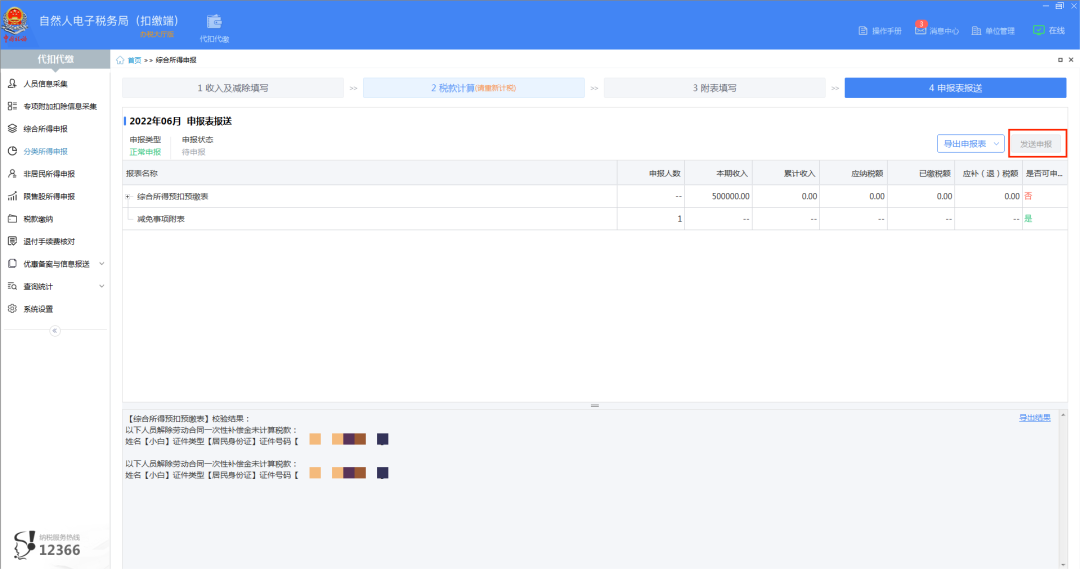

自然人电子税务局(扣缴端)

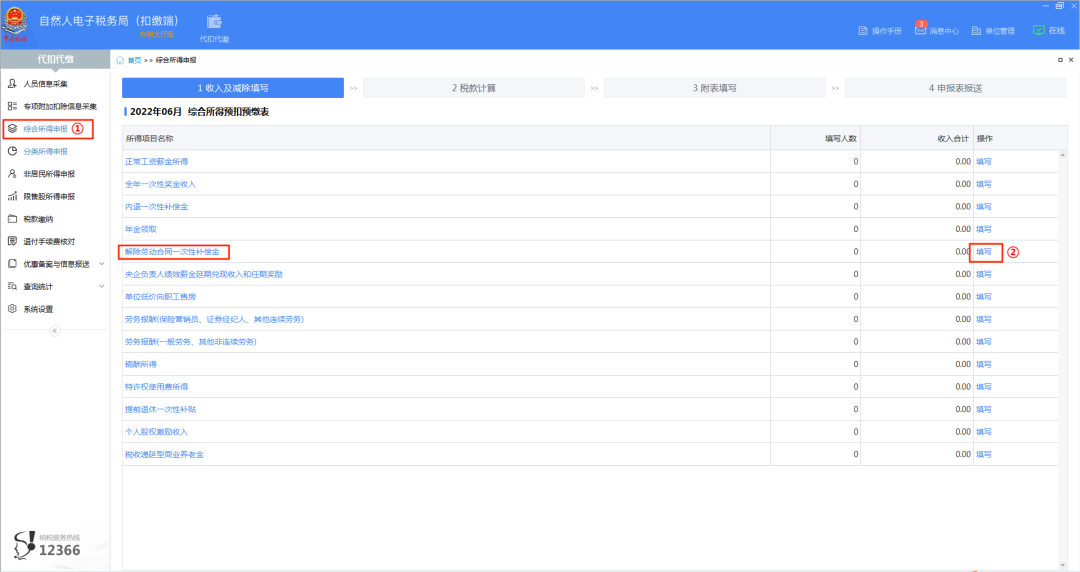

申报操作步骤如下:

登录扣缴端后,点击“综合所得”,在“收入及减除填写”界面选择“解除劳动合同一次性补偿金”或相对应后面的【填写】,进入填写界面。

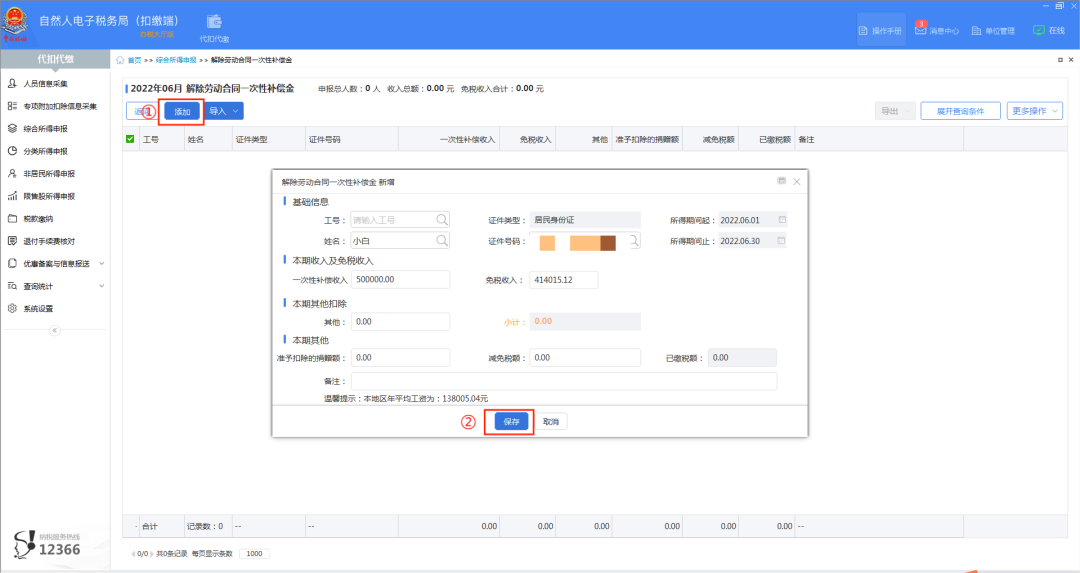

点击【添加】,在姓名栏选择需要申报的人员,录入一次性补偿收入,系统自动带出免税收入,本地平均工资可查看下方提示,填写完毕后点击【保存】。若涉及人员较多时,也可使用模板导入。

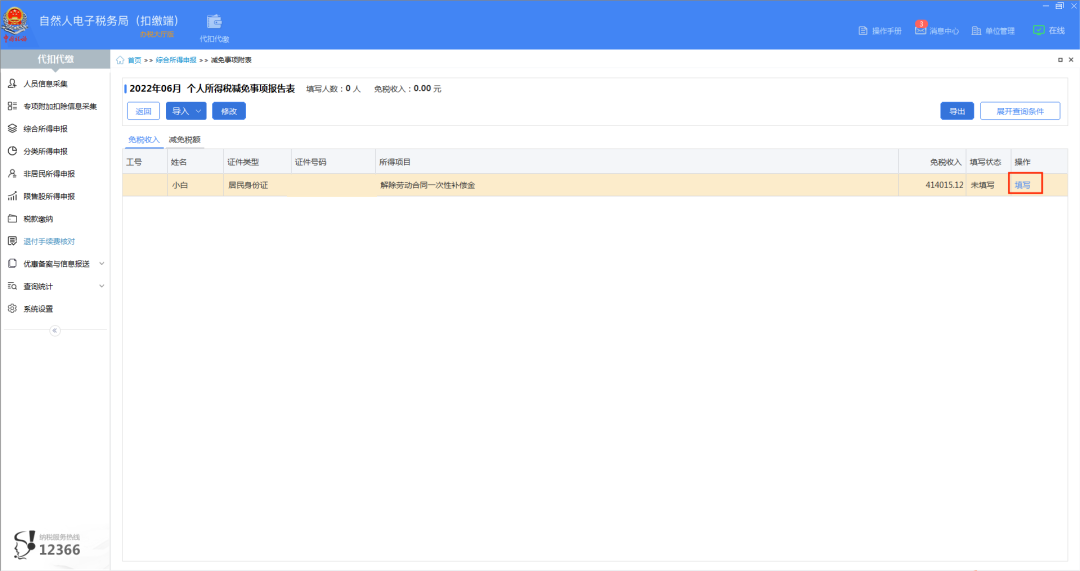

点击“税款计算”后,在“附表填写”界面点击“减免事项附表”或相对应后面的【填写】,进入“个人所得税减免事项报告表”。

在“免税收入”下点击【填写】,进入免税收入明细编辑后,选择免税事项“解除劳动合同当地工资3倍以内免税”、选择免税性质“其他”、填写“免税收入”,点击【保存】。

一次性补偿金申报表需和本单位同税款属期工资薪金等所得的申报表一并发送。若本税款属期已进行了申报,还需要申报解除劳动合同一次性补偿金的,需要执行更正申报操作,解除劳动合同一次性补偿金填写完毕后,再一并发送申报。

政策规定:

根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第五条规定:

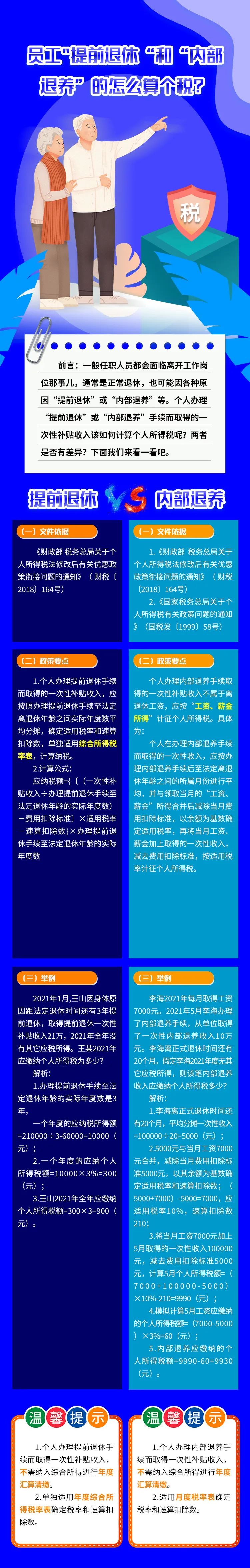

(二)个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。计算公式:

应纳税额={〔(一次性补贴收入÷办理提前退休手续至法定退休年龄的实际年度数)-费用扣除标准〕×适用税率-速算扣除数}×办理提前退休手续至法定退休年龄的实际年度数

(三)个人办理内部退养手续而取得的一次性补贴收入,按照《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)规定计算纳税。个人办理内部退养手续从原任职单位取得一次性补贴收入,不需纳入综合所得进行年度汇算。计税时,按照办理内部退养手续后至法定离退休年龄之间的所属月份进行平均后的商数,先与当月工资合并查找税率、计算税额,再减除当月工资收入应缴的税额,即为该项补贴收入应纳税额。发放一次性补贴收入当月取得的工资收入,仍需要并入综合所得计算缴税。在年终汇算时,正常按照税法规定扣除基本减除费用。 【注:2020年3月30日国家税务总局发布《个人所得税综合所得年度汇算政策百问百答》,其中对内部退养政策口径进行了修改】

单位低价向职工售房个人所得税

根据《财政部 国家税务总局关于单位低价向职工售房有关个人所得税问题的通知》(财税〔2007〕l3号)规定:

根据住房制度改革政策的有关规定,国家机关、企事业单位及其他组织(以下简称单位)在住房制度改革期间,按照所在地县级以上人民政府规定的房改成本价格向职工出售公有住房,职工因支付的房改成本价格低于房屋建造成本价格或市场价格而取得的差价收益,免征个人所得税。

除上述情形外,单位按低于购置或建造成本价格出售住房给职工,职工因此而少支出的差价部分,符合《财政部 国家税务总局关于单位低价向职工售房有关个人所得税问题的通知》(财税〔2007〕13号)第二条规定的,不并入当年综合所得,以差价收入除以12个月得到的数额,按照月度税率表确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=职工实际支付的购房价款低于该房屋的购置或建造成本价格的差额×适用税率-速算扣除数

案例:某公司2023年11月底将公允价值为200万元的房屋,以150万元的价格转让给本公司高管,其应缴纳的个人所得税计算过程如下:

计算月平均数:500000/12=41666.67元

查找税率、速算扣除数:在按月换算后的综合所得税率表中,查找可知适用30%的税率,速算扣除数为4410。

计算税额:500000*30%-4410=145590元

来源南京税务、宁波税务!