IPO税务案例‖未被认定为境外中资控股企业

整理:陇上税语,转载请注明

问题15.关于税收

申报材料显示:

根据国家税务总局于2009年4月22日发布的《关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发〔2009〕82号)(以下简称“82号文”),境外中资企业如被判定其为实际管理机构在中国境内的居民企业,并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税。

尽管公司目前未被认定为中国居民企业,但倘若将来税务主管部门将本公司或境外附属公司认定为中国居民企业,则前述主体除需要在其注册国家或地区缴纳所得税外,还可能须按照中国税法的规定缴纳中国企业所得税。

请发行人:

(1)根据《企业所得税法》及其实施条例、82号文等规定,说明目前所执行的税率是否符合相关税收法律法规,是否存在行政处罚风险,是否取得有权税务主管部门的确认,量化分析如果按照中国居民企业纳税对发行人的具体影响,并充分提示相关风险;

(2)说明发行人及其境内外子公司的纳税的合法合规性,境外律师是否就境外纳税的合法合规性发表明确意见。

请保荐人、发行人律师、申报会计师发表明确意见。

回复:

一、根据《企业所得税法》及其实施条例、82号文等规定,说明目前所执行的税率是否符合相关税收法律法规,是否存在行政处罚风险,是否取得有权税务主管部门的确认,量化分析如果按照中国居民企业纳税对发行人的具体影响,并充分提示相关风险

(一)根据《企业所得税法》及其实施条例、82号文等规定,说明目前所执行的税率是否符合相关税收法律法规,是否存在行政处罚风险,是否取得有权税务主管部门的确认根据国家税务总局于2009年4月22日发布的《关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发〔2009〕82号)(以下简称“82号文”),境外中资企业如被判定其为实际管理机构在中国境内的居民企业,并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税。

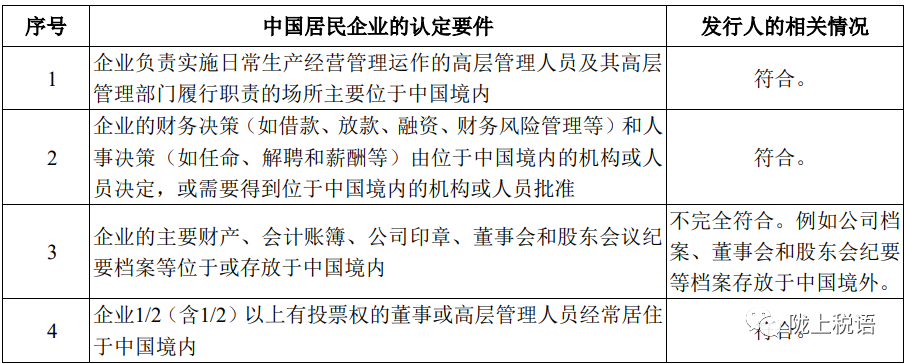

根据82号文第二条的规定,境外中资企业同时符合以下条件的,根据《企业所得税法》第二条第二款和《企业所得税法实施条例》第四条的规定,应判定其为实际管理机构在中国境内的居民企业(以下称非境内注册居民企业),并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税。

根据82号文的规定,中国境内的企业或企业集团作为主要控股投资人,在境外依据外国(地区)法律注册成立的企业,可以向其实际管理机构所在地或中国主要投资者所在地主管税务机关提出将该等境外企业认定为中国税务居民企业的申请。

根据毕马威企业咨询(中国)有限公司出具的专项税务意见,因发行人在日常管理、企业档案保管等方面并不完全符合82号文规定的中国税务居民企业认定条件,发行人主动申请获中国税务机关批准的可能性较低。

此外,根据与国家税务总局深圳市宝安区税务局工作人员的访谈,目前发行人未被认定为中国税务居民企业。如果未来发行人被主管税务机关认定为中国居民企业,在企业予以配合的情形下,不会对企业作出行政处罚。截至目前,该部门不存在对发行人及其境外直接或间接控股股东的税务调查、处罚等事项。

综上所述,根据相关法律法规及与主管税务机关的访谈,发行人目前所执行的税率符合相关税收法律法规,不存在行政处罚风险。

(二)量化分析如果按照中国居民企业纳税对发行人的具体影响,并充分提示相关风险

1、量化分析如果按照中国居民企业纳税对发行人的具体影响

(1)对发行人报告期内企业所得税没有不利影响

根据《国家税务总局关于印发<境外注册中资控股居民企业所得税管理办法(试行)>的公告》(国家税务总局公告2011年第45号)的规定,境外企业自获得企业居民身份年度开始按照我国居民企业所得税管理规定办理有关税收事项,因此,在境内税务机关认定发行人为中国税务居民身份申请前,发行人仍应按保持现有税务处理方式,在获得中国税务居民身份当年按居民企业所得税相关规定进行税务处理,包括享受居民企业股息红利免税优惠政策。

根据毕马威企业咨询(中国)有限公司出具的专项税务意见,根据发行人单体财务报表,中集天达控股报告期各期均为亏损;截至2022年12月31日,以前年度累计亏损约为人民币31,771.56万元。在此情况下,即使中集天达控股在报告期内被认定为中国税务居民,其在前述期间内亦无需缴纳企业所得税。因此,如果发行人被认定为中国税务居民企业,对发行人报告期内财务数据不会产生不利影响。

(2)对发行人未来缴纳企业所得税的影响

结合发行人的境内、境外子公司近一年净利润情况,发行人来源于中国境内运营实体的利润大于境外运营实体的利润。境内运营实体将税后利润逐层分配至中集天达控股时,需缴纳10%的预提所得税,如中集天达控股、万承科技均被认定为中国税务居民企业,境内利润分配至中集天达控股时可享受居民企业间股息红利免税优惠,即无需缴纳10%的预提所得税,集团整体企业所得税税负有可能相对降低。此外,倘若未来发行人境外子公司盈利上升,则发行人因境外子公司分红而产生的股息收益亦须缴纳企业所得税,导致税务成本上升。

2、补充披露风险提示情况

就上述事项,发行人已在《招股说明书》“第三节 风险因素”之“三、其他风险”之“(一)红筹企业境内上市的风险”之“6、发行人可能被认定为中国税收居民企业的风险”进行风险提示如下:

“根据《中华人民共和国企业所得税法》及其实施条例,依照外国(地区)法律成立但实际管理机构在中国境内的企业属于居民企业,需按 25%税率就其来源于中国境内、境外的所得缴纳企业所得税。

前文所称“实际管理机构”是指对企业的生产经营、人员、账务、财产等实施实质性全面管理和控制的机构。根据国家税务总局于2009年4月22日发布的《关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发〔2009〕82号)(以下简称“82号文”),境外中资企业同时符合以下条件的,应判定其为实际管理机构在中国境内的居民企业,并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税:1、企业负责实施日常生产经营管理运作的高层管理人员及其高层管理部门履行职责的场所主要位于中国境内;2、企业的财务决策(如借款、放款、融资、财务风险管理等)和人事决策(如任命、解聘和薪酬等)由位于中国境内的机构或人员决定,或需要得到位于中国境内的机构或人员批准;3、企业的主要财产、会计账簿、公司印章、董事会和股东会议纪要档案等位于或存放于中国境内;4、企业 1/2(含1/2)以上有投票权的董事或高层管理人员经常居住于中国境内。

尽管公司目前未被认定为中国居民企业,但倘若将来税务主管部门将本公司或境外附属公司认定为中国居民企业,则前述主体除需遵守其注册国家或地区的税收规定外,还需就其所得按照中国税法的规定缴纳中国企业所得税。在这种情况下,倘若未来公司获得境外子公司的股息分红增加,本公司的整体税收成本可能上升,进而对本公司的财务造成不利影响。”

……